年末調整書類には配偶者や扶養親族の「所得の見積額」を書く箇所があります。奥さんや子供、親などの収入状況を申告するわけですが、「所得って何?」・「見積額ってどういうこと?」など疑問をもたれる方もいらっしゃると思います。

そこでこの記事では、年末調整書類に書く「所得の見積額」の計算方法と書き方を詳しくご紹介させていただきます。また、配偶者・扶養親族の収入がわからないときの対処法についてもまとめましたので、良かったら参考にして見てください。

※この記事では一般的に多いであろう給与所得者(会社員・公務員・派遣社員・パート・アルバイトなど)の「所得の見積額」ついてご紹介させていただきます。

扶養親族の方が公的年金を受給されている場合の「所得の見積額」についてはこちらの記事をご参照ください。

(給与と年金をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方をもらっている場合

(年金のみもらっている場合)

目次

所得とは?収入との違いを確認

まずは「所得」の意味を確認しておきましょう。

給与をもらっている人の所得は、「給与所得」といい、給与収入から給与所得控除額を引いた金額が「給与所得」となります。

「給与所得」=「給与収入」-「給与所得控除額」

ちなみに、「給与収入」とは総支給額のことで、手取り金額ではないのでご注意ください。つまり、源泉徴収所得税、住民税、社会保険料などが引かれる前の金額です。但し、通勤交通費は基本的には収入には含めません。

ひとまず、ここでは収入と所得は違うんだなーくらいの認識で大丈夫です。後ほど具体例を出しながら計算していきますので。

「所得の見積額」とは?見積額ってどういうこと?

次に見積額の意味を確認しましょう。今年の年末調整書類は以下の4枚ですが、「所得の見積額」については上から3つの今年分(令和5年分)と一番下の来年分(令和6年分)で意味が違うので分けてご説明させていただきます。

【今年の年末調整書類】

■令和3年分 給与所得者の扶養控除等(異動)申告書

■令和3年分 給与所得者の保険料控除申告書

■令和3年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

■令和4年分 給与所得者の扶養控除等(異動)申告書

今年(令和5年分)の「所得の見積額」の意味

そもそも年末調整書類は11月に会社から渡されることが多いので、今年の収入・所得が確定する前に書かなくてはいけません。今年の収入・所得が確定するのは12月の給与をもらってからなので、年末調整書類を記入する段階では確定できないわけです。

そこで、年末調整書類には確定した「所得」ではなく、「所得の見積額」を書くことになります。

つまり、11月までは確定しているので、残りの12月分の給与を見積もって(予測して)「所得の見積額」を記入します。※11月の給与が確定していない場合は、11月分と12月分を見積もって記入する。

今年分の「所得の見積額」

=1~11月までは確定した所得 + 12月分の見積もった所得

来年(令和6年分)の「所得の見積額」の意味

年末調整の書類として来年用の「令和6年分 給与所得者の扶養控除等(異動)申告書」も受け取っていると思います。この紙はあくまで来年用なので今年の年末調整には使われません。今年使うのは令和5年のみです。

「所得の見積額」についても来年のことなので、正確な金額は誰にもわかりませんよね。なので大方の予想で記入すればOKなのです。

来年分の「所得の見積額」

=来年のことは誰にもわからないので、だいたいの予測でOK。来年の年末調整時に修正も可能。

配偶者・扶養親族の「所得の見積額」を正確に計算する方法

では、年末調整書類に書く「所得の見積額」を実際に計算していきましょう。まずは今年分(令和5年分)から。

今年(令和5年分)の「所得の見積額」を計算

正確な収入額を把握する。

所得は収入を元に計算するので、まずは正確な収入を把握しなくてはいけません。正確な収入を把握するには、給与明細を確認するのが一番です。

配偶者や扶養親族に給与明細(2023年1月~11月)を集めてもらい、合計金額を計算します。

そして、給与明細のない12月分の給与を予測して1月~12月までの合計収入金額を出します。※ボーナスがある場合はボーナス含めます。

※基本的には、通勤交通費は収入に含みません。(交通費がものすごく高額な場合は含むケースもある。)

「所得の見積額」を算出する。

「上で計算した収入」を次の計算式に当てはめて、「所得の見積額」を算出します。

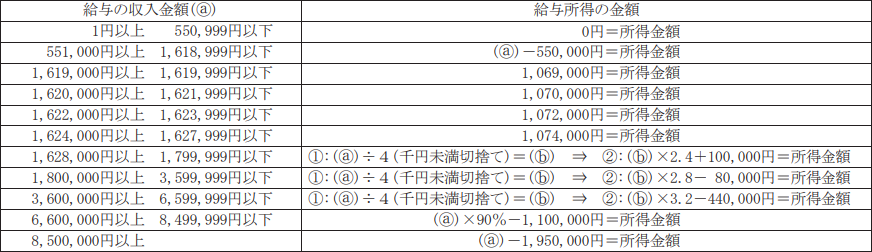

※国税庁ホームページ「令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」裏面より引用

例えば、年間収入が120万の場合は、上記表の上から2番目(551000円以上~1618999円以下)に該当するので、

1200000円-550000=650000円

となり、給与所得(見積額)は650000円となります。

来年(令和6年分)の「所得の見積額」を計算

次は「令和6年分 給与所得者の扶養控除等(異動)申告書」に書く配偶者や扶養親族の「所得の見積額」の計算です。

来年の収入を予測する。※だいたいでOK

先ほども書きましたが、令和3年分はあくまで来年の収入・所得の予測を記入します。今年と比べて大きな収入アップ・収入ダウンがなさそうな場合は、今年と同じでいいと思います。

「所得の見積額」を算出する。

「所得の見積額」の計算方法は今年分(令和5年分)と同じですので、令和5年分を参考に計算してみて下さい。

配偶者・扶養親族の今年の給与収入がわからない場合は?

「所得の見積額」は自分の収入ではなく、配偶者・扶養親族の収入なので、正確に把握するのが難しいケースもあります。例えば、子供が大学生で離れて住んでいる場合、子供にどのくらいのアルバイト収入があるのか?ご存知の方は少ないでしょう。

その場合は、年末調整時は予測で書いておき、確定申告で修正するといったやり方もあります。

年明けに配偶者や扶養親族が受け取る「源泉徴収票」で正確な所得を確認できるので、年末調整で書いた「所得の見積額」の予測が間違えていたら2~3月の確定申告で修正しましょう。

下記画像の赤枠内(給与所得控除後の金額)に記載されているのが「給与所得」です。

年末調整の書き方でお困りの方は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。

それでは今日も最後までお読みいただきありがとうございました。