この記事では、確定申告での医療費控除に関するよくある質問をまとめてみました。

医療費控除のメリットや、セルフメディケーション税制との違い、医療費控除の対象になるもの、住宅ローン控除やふるさと納税との兼ね合いなど、医療費控除の気になる点について、国税庁の電話相談センターに確認した内容も含めご紹介させていただきます。また、当記事の最後に医療費控除で迷った場合の問い合わせ先も掲載しておりますので是非ご活用ください。

医療費控除を申請するメリットは?

去年1年間(1/1~12/31)での医療費が10万円を超えた場合に、「10万円を超えた分の金額」を所得から差し引くことができ、その分所得税と住民税が安くなります。※所得が200万円未満の場合は、総所得金額×5%を超えた場合に、その額を超えた分の金額を所得から差し引けます。

セルフメディケーション税制ってなに?

セルフメディケーション税制とは、対象の市販薬を年間12000円以上買った場合は、税金を安くするよ!という医療費控除の特例で、「通常の医療費控除」か「セルフメディケーション税制」のどちらか一方を選択できます。

通常の医療費控除は、医療費が年間10万円以上(又は所得の5%以上)かかった人しか申請できないため、これだと敷居が高すぎる。ということで、セルフメディケーション税制が新設されたわけですね。

セルフメディケーション税制の詳細については、こちらの記事に詳しくまとめましたので、興味のある方は参考にしてみて下さい。

■セルフメディケーション税制:条件や対象市販薬を確認!予防接種は?

医療費控除の対象になるものを具体的に教えて下さい。

医療費控除の対象はかなり幅広く、ここには書ききれないので別記事にて詳しくまとめました。良かったら合わせてご参照ください。

■医療費控除の対象を確認!家族の市販薬や予防接種、出産、交通費は?

出産費用はどこまで医療費控除できますか?具体例を教えて下さい。

これは国税庁ホームページにわかりやすい解説が記載されているので、それを抜粋させていただきます。医療費から差し引く「出産育児一時金」についても解説があるので是非参考にしてみて下さい。

※国税庁ホームページより引用

また、出産費用の医療費控除のやり方は、こちらの記事にて詳しくまとめましたので、良かったら合わせてご参照ください。

■一番簡単な妊娠・出産費用の医療費控除と確定申告!超丁寧な解説画像付

病院までの交通費は申請出来ますか?

病院までの交通費も基本、医療費に含めてOKです。ただし、認められる範囲が決められているのでこちらの記事も合わせてご参照ください。

■医療費控除の交通費。付き添いやタクシー・車・新幹線は認められる?

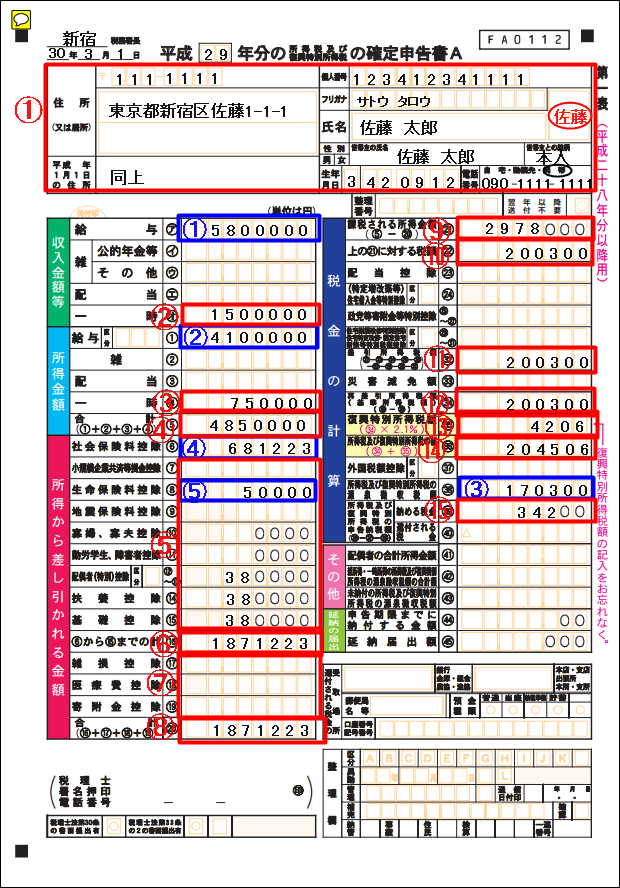

確定申告で必要な「医療費の明細書」の書き方を教えて下さい。

医療費の明細書、確定申告書の書き方・記入例はこちらの記事で詳しくご紹介しておりますので良かったら合わせてご参照ください。

■医療費控除:確定申告書の書き方と記入例(第一第二表・医療費の明細書)

病院のレシートや領収書の提出は必要ですか?

レシートや領収書は提出しなくてOKです。ただし、5年間は保存が必要なので捨てないようにご注意ください。

住宅ローン控除で所得税は全額還付になります。それでも医療費控除するメリットはありますか?

医療費控除は住民税からの控除もあるので、メリットはあります。節税メリットの大小は個人差がありますが、損することはないので、住宅ローン控除を受けている方も医療費控除することをお勧めします。

高額療養費は医療費から差し引かなくてはダメですか?

高額療養費は医療費から差し引きます。その他、出産時の「出産育児一時金」、入院特約のついた保険の「入院費給付金」など、医療費を補填するためのものも医療費から差し引きます。

逆に、医療費の補填が目的ではない、傷病手当金や出産手当金、育児休業給付金などは医療費から差し引かなくてOKです。

| 差し引くべきもの | 高額療養費 出産育児一時金 入院給付金 高額介護合算療養費 など |

|---|---|

| 差し引かないもの | 傷病手当 出産手当金 所得補償保険に基づく保険金 など |

うちは共働きですが、妻の医療費も私の確定申告で医療費控除できますか?

申告者本人が負担している医療費であれば、共働きの妻の医療費もOKです。また逆に、医療費の負担者が妻の場合は、妻の確定申告で夫の医療費を医療費控除することも可能です。

国税庁の電話相談センターに確認したところ、医療費控除の対象は、「生計を一にする親族」にかかった医療費全部とのことで、「生計を一にする親族」とは、妻が配偶者控除の対象でなくても、子供がアルバイトをしていて扶養控除の対象でなくてもOKとの回答でした。

医療費が10万円以下でも医療費控除を受けることが出来ると聞いたのですが。

確定申告する人の総所得金額が200万円未満であれば、かかった医療費が10万円以下でも医療費控除を受けることが出来ます。その場合は総所得金額の5%が医療費控除の条件です。

例えば、総所得金額が150万円の場合、

150万円×5%

=1500000円×0.05

=75000円

75000円以上医療費がかかった場合は、医療費控除を受けられる!

確定申告で医療費控除を考えていますが、副収入が年間15万あり、それも申告しないと駄目ですか?

会社員の方が副業をしている場合、副業の所得が20万円以下であれば確定申告は不要です。但し20万円以下であっても、医療費控除や住宅ローン控除(1年目)を受けるために確定申告をするときには、副収入の15万円も合わせて申告しなくてはいけません。

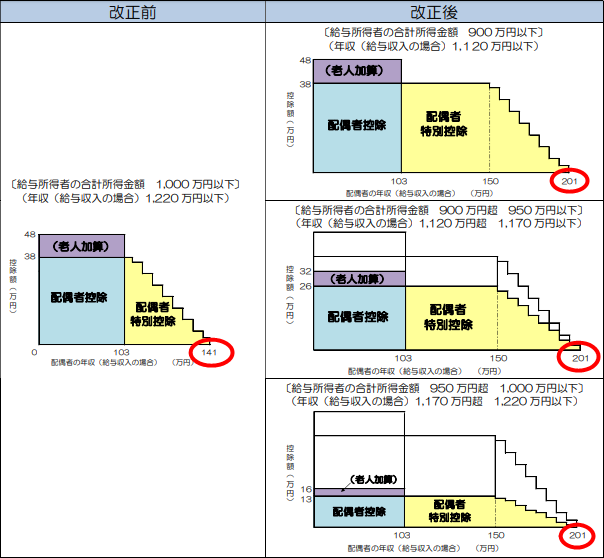

ふるさと納税をしたのですが、医療費控除を申請する場合はワンストップ特例は使えますか?

確定申告する場合は、ワンストップ特例は使えません。ワンストップ特例を申請していても、確定申告を行うと、ワンストップ特例の申請が自動的に無効となるので、確定申告でふるさと納税(寄付金控除)の申請が必要です。

ちなみに「ワンストップ特例の申請をしていたけれど、確定申告することになる」というのは普通にあることです。

去年、医療費控除をし忘れました。今年することは出来ますか?

医療費控除は5年間まで遡ってできますので、去年の分でしたら今年でも大丈夫です。

医療費控除に関する問い合わせ先は?

医療費控除だけでなく、確定申告でわかないことがあった場合は、税務署の電話相談センターで聞くのが一番早いです。疑問点がある場合は、ご自身でも電話確認してみて下さい。

上記「国税庁:税についての相談窓口」から、最寄の税務署を調べて電話すると自動案内が流れるので、下記画像の「1」→「1」を押すと、電話相談センターにつながります。

私も何度も利用していますが、とても丁寧に教えてもらえるのでお勧めです。

おわりに

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2019(平成30年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは今日も最後までお読みいただきありがとうございました。この記事が少しでもあなたのお役に立てると幸いです。