そこでこの記事では、「令和2年分 給与所得者の扶養控除等(異動)申告書」の書き方・記入例をご紹介させていただきます。あなたの合計所得金額によって書き方が異なるので、次の2つに分けて記入例を作成しました。目次よりご自身の合計所得金額に該当する項目をご参照ください。

- 合計所得金額900万円以内の方(給与収入だけの方は年収1095万円以内の方)

- 合計所得金額900万円を超える方(給与収入だけの方は年収1095万円を超える方)

マイナンバーを会社に提出済で、既に会社があなたや、あなたの配偶者や扶養親族のマイナンバーを把握している場合は、年末調整書類にマイナンバーを記載する必要ありません。ただ、会社それぞれのやり方があると思うので、経理担当の方に確認してみて下さい。当記事では、マイナンバーを記載する前提でご説明させていただいております。

※当記事は給与収入のみの方を対象に書かせていただいております。給与以外の収入がある場合は、別途所得計算が必要になりますのでご注意ください。

合計所得金額900万円(給与収入のみの場合で年収1095万円)以内の方

合計所得金額900万円以内の方は、妻(配偶者)の収入により、この用紙に妻の情報を記載するか、記載しないかが決まります。

- 年間150万円(所得だと95万円)以内

⇒ 妻がの情報を記載する。(源泉控除対象配偶者に該当するため) - 年間150万円(所得だと95万円)超

⇒ 妻の情報は記載しない。(源泉控除対象配偶者に該当しないため) - 独身の方

⇒ 妻の情報は記載しない。

妻(配偶者)の給与収入が年間150万円(所得だと95万円)以内の書き方・記入例

妻(配偶者)の給与収入が年間150万円(所得だと95万円)以内の場合は、源泉控除対象配偶者に該当するので、この用紙に妻(配偶者)の情報を記載します。

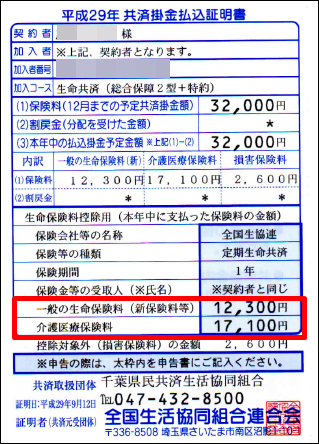

自分の情報を赤枠内、妻の情報をピンク枠内、16歳以上の扶養親族(子供や親など)を青枠内、16歳未満の子供を緑枠内に記入します。

※扶養親族がいない場合は、自分の情報(赤枠内)と妻の情報(ピンク枠内)だけでOKです。

【令和2年分 給与所得者の扶養控除等(異動)申告書 記入例】

妻や扶養親族の「所得の見積額」

妻や扶養親族の「所得の見積額」については、こちらの記事にて詳しく計算方法をご紹介していますので合わせてご参照ください。

(妻や扶養親族が給与をもらっている場合)

■年末調整:配偶者や扶養親族の「所得の見積額」の計算方法と書き方

(配偶者や扶養親族が年金と給与両方をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方もらってる場合

(配偶者や扶養親族が年金のみもらっている場合)

■年末調整:親や配偶者が年金を受給している場合の所得の見積額を計算

扶養控除申告書を書き終えたら、次はこちらの記事を参考に基礎控除申告書を書きましょう。

↓ ↓ ↓

■令和2年分 給与所得者の基礎控除申告書の書き方・記入例

妻(配偶者)の給与収入が年間150万円(所得だと95万円)超の書き方・記入例

妻(配偶者)の給与収入が年間150万円(所得だと95万円)を超えている場合は、源泉控除対象配偶者に該当しないので、この用紙に妻(配偶者)の情報は書きません。

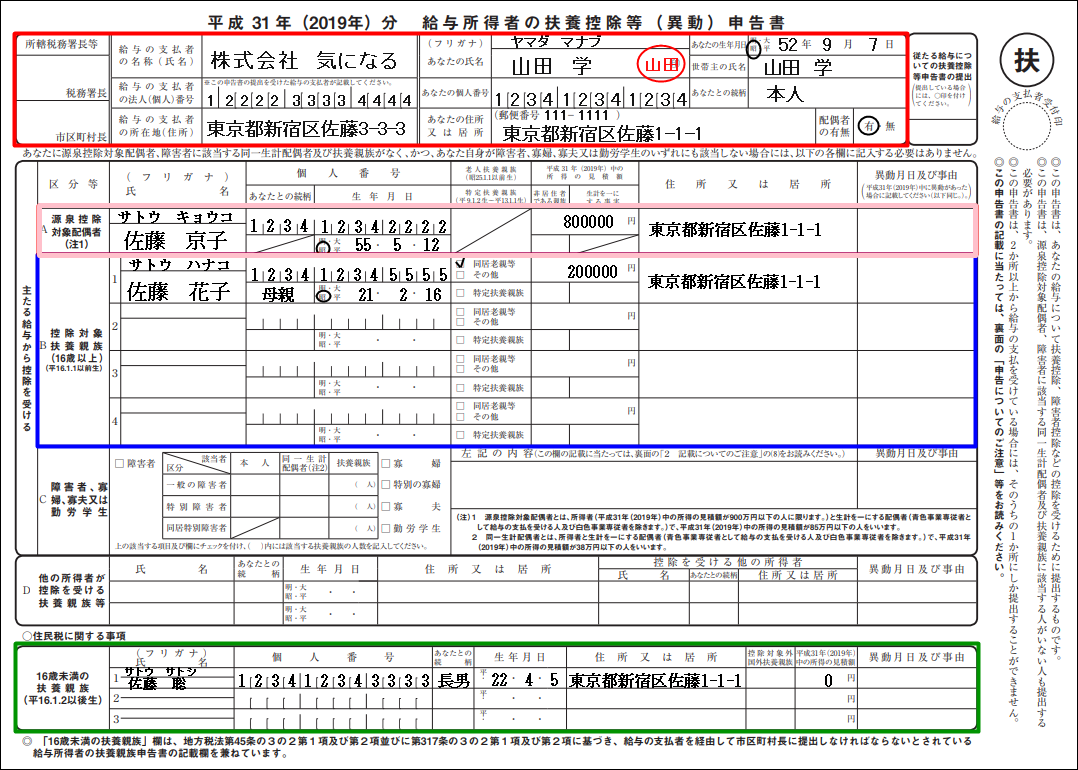

自分の情報を赤枠内、16歳以上の扶養親族(子供や親など)を青枠内、16歳未満の子供を緑枠内に記入します。

※扶養親族がいない方は、自分の情報を赤枠内に記入するだけでOKです。

【令和2年分 給与所得者の扶養控除等(異動)申告書 記入例】

妻や扶養親族の「所得の見積額」

妻や扶養親族の「所得の見積額」については、こちらの記事にて詳しく計算方法をご紹介していますので合わせてご参照ください。

(妻や扶養親族が給与をもらっている場合)

■年末調整:配偶者や扶養親族の「所得の見積額」の計算方法と書き方

(配偶者や扶養親族が年金と給与両方をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方もらってる場合

(配偶者や扶養親族が年金のみもらっている場合)

■年末調整:親や配偶者が年金を受給している場合の所得の見積額を計算

扶養控除申告書を書き終えたら、次はこちらの記事を参考に基礎控除申告書を書きましょう。

↓ ↓ ↓

■令和2年分 給与所得者の基礎控除申告書の書き方・記入例

独身の方の書き方・記入例

独身の方は、自分の情報を赤枠内、16歳以上の扶養親族(子供や親など)を青枠内、16歳未満の子供を緑枠内に記入します。

扶養親族がいない方は、自分の情報を赤枠内に記入するだけでOKです。

【令和2年分 給与所得者の扶養控除等(異動)申告書 記入例】

扶養控除申告書を書き終えたら、次はこちらの記事を参考に基礎控除申告書を書きましょう。

↓ ↓ ↓

■令和2年分 給与所得者の基礎控除申告書の書き方・記入例

合計所得金額900万円(給与収入のみの場合で年収1095万円)超の方

①ご自身が特別障害者に該当する方

②23歳未満の扶養親族がいる方

③扶養親族、同一生計配偶者が特別障害者に該当する方

※既婚者も独身者も書き方は同じです。

合計所得金額が900万円を超えている方は、妻の収入が0円であっても源泉控除対象配偶者に該当しないため、この用紙には妻の情報は記載しません。

自分の情報を赤枠内、16歳以上の扶養親族(子供や親など)を青枠内、16歳未満の子供を緑枠内に記入します。

※扶養親族がいない方は、自分の情報を赤枠内に記入するだけでOKです。

【令和2年分 給与所得者の扶養控除等(異動)申告書 記入例】

妻や扶養親族の「所得の見積額」

妻や扶養親族の「所得の見積額」については、こちらの記事にて詳しく計算方法をご紹介していますので合わせてご参照ください。

(妻や扶養親族が給与をもらっている場合)

■年末調整:配偶者や扶養親族の「所得の見積額」の計算方法と書き方

(配偶者や扶養親族が年金と給与両方をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方もらってる場合

(配偶者や扶養親族が年金のみもらっている場合)

■年末調整:親や配偶者が年金を受給している場合の所得の見積額を計算

扶養控除申告書を書き終えたら、次はこちらの記事を参考に基礎控除申告書を書きましょう。

↓ ↓ ↓

■令和2年分 給与所得者の基礎控除申告書の書き方・記入例

おわりに

お疲れ様でした。以上が、「令和2年分 給与所得者の扶養控除等(異動)申告書」の書き方と記入例となります。

年末調整の書き方でお困りの方は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。

【参考記事】

■2020(令和2年)年末調整書類の書き方・記入例ケース別まとめ!

それでは今日も最後までお読みいただきありがとうございました。この記事が少しでもあなたのお役に立てると幸いです。